English version available on medium here

Clap de fin sur les années 2010 !

Gartner a publié récemment son « Magic Quadrant for Cloud Infrastructure and Platform Services » pour l’année 2021, clôturant définitivement la période 2010-2020 et marquant l’entrée dans la nouvelle décennie 2021/2030.

L’occasion de regarder derrière soi pour mesurer l’avancée du secteur du Cloud à l’une de ces publications.

Retour en 2010

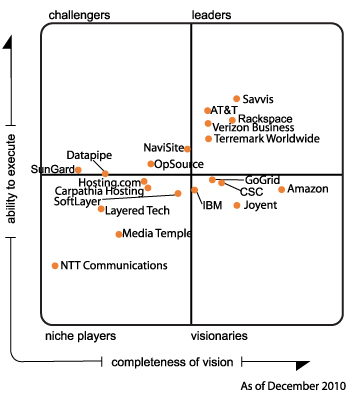

Qui se souvient de l’ancêtre de ce Quadrant, que l’on attend et parcourt chaque année comme on attend le résultat du tiercé ? En 2010, il s’appelait « Magic Quadrant for Cloud Infrastructure as a Service and Web Hosting » et incluait pas moins de 20 acteurs !

Les 5 leaders du quadrant avaient alors pour nom Savvis (racheté ensuite par CenturyLink), AT&T, Rackspace, Verizon et Terremark (racheté l’année suivante par Verizon). Ils ont tous rapidement disparus du radar depuis, et sont même carrément sortis du marché du IaaS.

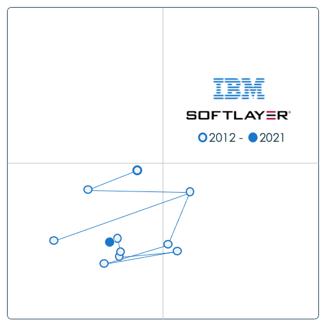

Néanmoins, certains nous sont familiers : SoftLayer et IBM sont déjà là mais c’est surtout AWS (encore « Amazon » sur le Quadrant !) qui s’affiche déjà à l’époque comme le plus visionnaire (mais loin d’être le plus apte à délivrer), ce sera la seule année où il ne sera pas tout en haut à droite de l’affiche.

L’analyse de Gartner de cette époque concernant Amazon vaut d’ailleurs le coup d’œil, jugez-en plutôt :

« [Amazon] is a thought leader; it is extraordinarily innovative, exceptionally agile and very responsive to the market. […] Amazon is a price leader, but it charges separately for optional items that are often bundled with competitive offerings. Prospective customers should be careful to model the costs accurately, especially network-related charges. »

"Magic Quadrant for Cloud Infrastructure as a Service and Web Hosting", Gartner, Décembre 2010

Toujours d’actualité 10 ans après ! Notons donc qu’encore inconnue à l’époque, la discipline du FinOps était déjà en gestation et promise à un bel avenir.

Concernant les deux autres grands hyperscalers que nous connaissons aujourd’hui, ils arrivent plus tard. Contrairement à AWS, ces deux-là ont tout d’abord misé sur le Cloud Public par le PaaS :

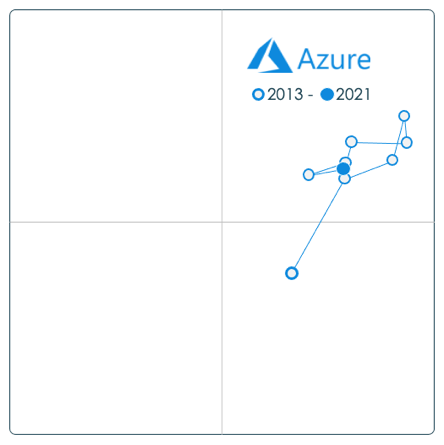

- Windows Azure est annoncé en 2008 avant d’être GA en 2010 et se positionne sur le IaaS à partir de 2012 avec ses premiers services de machines virtuelles

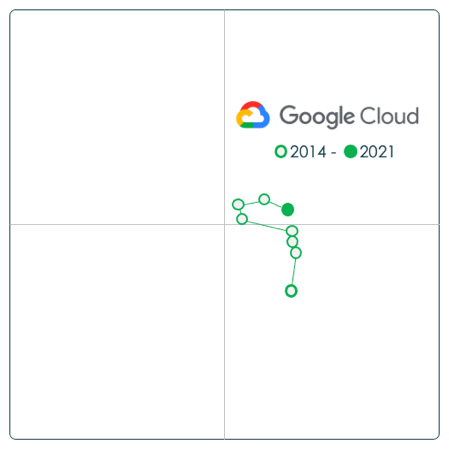

- Développement similaire pour GCP qui annonce Google App Engine en 2008 avant de se positionner à son tour sur le IaaS quelques années plus tard fin 2013 avec Compute Engine.

Les deux arriveront dans le Quadrant en bas à droite avant de rejoindre AWS dans la partie supérieure : rapidement en 2013 pour Microsoft et seulement 2018 pour GCP. Cette entrée tardive de Google parmi les leaders illustre par ailleurs bien la difficulté qu’a Google à s’imposer sur le marché comme un acteur crédible.

Exemple en 2019 où nous pouvons lire dans le rapport Gartner :

« Google demonstrates an immaturity of process and procedures when dealing with enterprise accounts, which can make the company difficult to transact with at times »

"Magic Quadrant for Cloud Infrastructure as a Service, Worldwide", Gartner, Décembre 2019

Ce sujet reste encore d’actualité en 2021 où sa présence à long terme dans l’industrie continue à interroger.

2012 – 2017 : l’éclosion d’un marché

Rien ni personne n’y échappe, le Cloud Public s’impose dans tous les secteurs, sur tous les continents et pour tous les modèles de services (IaaS, SaaS, PaaS). Gartner évalue à 23% l’augmentation du marché du Cloud Public entre 2020 et 2021, pour atteindre cette année les 332 milliards de dollars, dont 82 pour le seul IaaS.

L’éclosion du marché se manifeste en début de décennie dans les premiers Quadrants avec de nombreux acteurs et candidats qui se lancent sur le marché qu’a défriché AWS. En 4 ans entre 2012 et 2015, pas moins de 24 noms différents seront analysés par Gartner, alors que Alibaba, Oracle et Tencent, présents dans la dernière édition n’ont pas encore rejoint l’arène.

De ces premiers lauréats, beaucoup jetteront l’éponge et/ou pivoteront sur d’autres modèles, comme OVH, VMware ou Rackspace. D’autres seront rachetés : Terremark et Softlayer finiront chez IBM, CSC avec HP.

Comble de l’ironie, Rackspace, acteur historique du Cloud Privé et Public par sa contribution importante à OpenStack comme membre fondateur et important mainteneur, finira même au début des années 2020 par se concentrer sur les stacks de ces anciens compétiteurs Azure et VMware.

C’est également au milieu des années 2010 que les revenus des divisions Cloud commencent à être affichés de manière séparée dans les publications financières trimestrielles, mettant fin à des années de suspens autour de la rentabilité présumée de cette industrie sur fond de guerre des prix.

Amazon débute en 2015 avec des chiffres flatteurs qui ne cesseront de se vérifier année après année : AWS est largement bénéficiaire (avec des marges très confortables) et ne cessera de participer aux futurs bons résultats du groupe, pour représenter régulièrement ces dernières années plus de la moitié des bénéfices de Amazon pour seulement environ 15% des revenus.

2017 – 2018 : Le recentrage

Un recentrage s'opère en 2017/2018 à deux titres :

- Il apparait clairement que Gartner fait reculer dans son Quadrant AWS et Microsoft qui sont montés trop haut, trop vite, ne laissant plus qu’une toute petite place à une éventuelle progression.

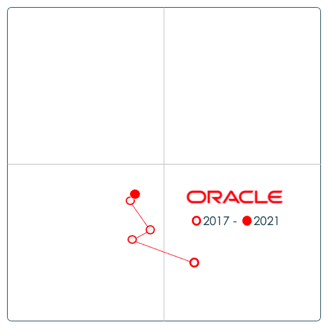

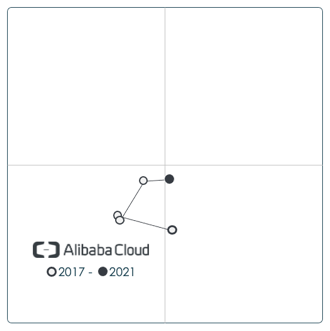

- Alibaba et Oracle, tous deux encore présents aujourd’hui, rejoignent le Quadrant à cette époque. 2017 sera le dernier Quadrant en présence de tous les challengers : l’année d’après, 8 compétiteurs disparaitront, soit plus de la moitié des entreprises analysées par Gartner l’année précédente.

Les leaders sont alors loin et la barrière à l’entrée importante. Le marché est en passe d’achever sa consolidation : « Winner takes it all » (ou presque).

Après 2018 : la maturité ?

Au mitan de la décennie, le tiercé que nous retrouvons depuis 5 ans est déjà en place. En 2018, Google, AWS et Microsoft se retrouveront tous les trois dans le quart supérieur droit des leaders pour la première fois.

Depuis, le peloton est coupé en deux : en plus des hyperscalers américains confortablement installé dans le Quadrant en haut à droite, le Quadrant en bas à gauche des « niches players » rassemble le groupe des poursuivants en 2 catégories :

- Les vieilles gloires IBM et Oracle sur le retour

- Les nouveaux acteurs chinois Alibaba et Tencent (arrivé en dernier en 2020)

(Attention, IBM regroupe Softlayer et IBM. Comme pour Rackspace précédemment, attention au sens de l’évolution…)

Ces 7 acteurs se suivent depuis désormais 4 ans, dans une hiérarchie qui semble compliquée à infléchir, en particulier lorsque l’on se rapproche de la tête du classement.

Aujourd’hui, AWS et Azure semblent indétrônables tant leur adoption par les entreprises, pour de raisons bien que différentes, reste une tendance de fond. Google tarde à les rejoindre en termes de rentabilité même si GCP bénéficie d’une image de marque technologique reconnue.

Voici quelques critères qui pourraient à terme chambouler l’ordre établi :

- La fiabilité (disponibilité & sécurité).

Si les pannes qui émergent chez les CSP sont souvent limitées dans le temps et dans leur impact, des préoccupations de sécurité apparaissent néanmoins. Elles concernent notamment Azure après notamment quelques mois compliqués en 2021 (failles successives dans Cosmos DB, AD, ACI).

Depuis 3 ans déjà (2019, 2020, 2021), Gartner alerte d’ailleurs ses clients sur ces aspects concernant Microsoft. - La soutenabilité.

Le parent pauvre aujourd’hui en termes de services rendus aux utilisateurs. Si les CSP font régulièrement des annonces concernant leur objectif de réduction de gaz à effet de serres ou de génération d’électricité verte, rares sont ceux qui offrent à leur client le moyen de piloter leur empreinte carbone.

Azure et Google ont récemment fournis des services spécifiques sur ce sujet mais le silence d'AWS aujourd’hui reste assourdissant. - L’expertise.

Les CSP nécessitent un investissement significatif en termes de veille technologique et de compétences. Les services se multiplient et l’expertise sur le marché est limitée et recherchée. Le choix d’un CSP pourrait être influencé par la capacité à trouver les bonnes ressources humaines sur le marché. - L’argent.

Monter un Cloud Public coute très cher. A ce titre, tous les membres du Quadrant en 2021 ne sont pas logés à la même enseigne : Que penser lorsque Oracle par exemple « investit autant en 1 an que AWS en une semaine lors du dernier trimestre 2020 » ? - La souveraineté.

Les initiatives Européennes arriveront-elles à faire émerger des acteurs locaux (Gaia-X, Euclidia) de même envergure ?

Les acteurs Chinois arriveront-ils à s’imposer en dehors de leur sphère d’influence asiatique ?

Rendez-vous dans 10 ans pour voir à quoi ressemblera le Quadrant de 2030 !

Antoine a réalisé pendant plusieurs années des projets d’infrastructure sur des sujets de stockage, de virtualisation, de supervision ou d’ordonnancement. Technophile avéré, il s'est tourné vers le conseil en Cloud Computing et transformation des DSI. Il fait partie de notre équipe Cloud Transformation. Antoine est un passionné de lecture et de musique - il débarque régulièrement à la péniche avec sa guitare ! C'est également un féroce adversaire au babyfoot...